Reporter: Roy Franedya, Nina Dwiantika |

JAKARTA. Perubahan acuan bunga obligasi rekapitalisasi jenis bunga mengambang (variable rate) dari Sertifikat Bank Indonesia (SBI) tiga bulan menjadi Surat Berharga Negara (SBN) tiga bulan membuat pendapatan bank tahun ini menurun. Pasalnya, bunga SPN 3 bulan lebih rendah dari bunga SBI 3 bulan.

Perubahan ini terkait dengan kebijakan bank sentral di bidang moneter. BI tidak lagi melelang SBI bertenor tiga bulan. Kini yang tersisa hanya SBI bertenor 9 bulan. Bank sentral meniadakan instrumen jangka pendek agar perbankan lebih gencar menyalurkan kredit. Tujuan lainnya, menekan biaya operasi moneter. Pada lelang terakhir SBI bertenor pendek, sekitar Februari 2011, bunga SBI tiga bulan sebesar 6,37%.

Setelah tidak ada lagi SBI bertenor tiga bulan, BI menggunakan yield SPN tiga bulan sebagai acuan. Berdasarkan kesepakatan Pemerintah dan Komisi XI Dewan Perwakilan Rakyat (DPR) dalam RAPBN 2012, bunga SPN tiga bulan berada di kisaran 4,5%-5,5%. Adapun bunga obligasi rekapitalisasi berkategori fix rate (bunga tetap) masih mencapai 13%. Jadi, yang terkena dampak adalah bank yang memiliki obligasi rekapitalisasi jenis bunga mengambang.

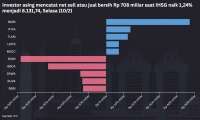

Salah satu bank yang paling terpukul dari perubahan ini adalah Bank Mandiri. Maklum, hampir 99% obligasi rekapitalisasi yang dipegang bank BUMN terbesar itu merupakan obligasi variable rate. "Bila penurunan bunganya hingga 1% kami mencatatkan penurunan pendapatan Rp 700 miliar - Rp 800 miliar, bila 2% penurunannya Rp 1 triliun," ujar Direktur Keuangan Bank Mandiri, Pahala N. Mansyuri, Rabu (25/4).

Bank Mandiri menggenggam obligasi rekapitalisasi senilai total Rp 78,46 triliun per akhir 2011. Total pendapatan bunga obligasi rekapitalisasinya Rp 3,9 triliun hingga Rp 4,69 triliun. Angka ini setara dengan 11,8% -14,1% dari total pendapatan bunga tahun 2011 sebesar Rp 33,04 triliun.

Kontribusi pendapatan obligasi rekapitalisasi ini tentu signifikan, karena bank tidak mengeluarkan biaya (beban bunga) untuk surat utang itu. Jadi, yang diterima bank sudah bersih. Beda halnya dengan pendapatan dari kredit. Selain menerima pemasukan bunga, bank mengeluarkan dana untuk membayar bunga ke deposan (cost of fund).

Sebagai gambaran, beban bunga Bank Mandiri pada 2011 mencapai Rp 13,05 triliun. Setelah dikurangi pendapatan, bunga bersihnya Rp 19,98 triliun. Jika acuannya pendapatan bunga bersih, maka kontribusi pendapatan dari obligasi rekapitalisasi mencapai 19%.

Karena pendapatannya menurun, Mandiri berniat melepas obligasi rekapitalisasinya yang berstatus tersedia untuk dijual sebesar Rp 54 triliun

Bank BRI juga diprediksi membukukan penurunan pendapatan dari obligasi rekapitalisasi. Per 2011, obligasi rekap BRI tinggal Rp 8,99 triliun atau turun 34,04% dibandingkan 2010. Pendapatan bunga obligasi rekapitalisasi mencapai Rp 810,81 miliar - Rp 853,96 miliar. Tahun 2010 pendapatannya Rp 1,22 triliun.

Wakil Ketua Komisi XI DPR Harry Azhar Aziz mengatakan, sebelum Mandiri melepas obligasi rekapitalisasi, sebaiknya melihat lagi perjanjian penempatan dana pemerintah di surat utang itu. Pemerintah menginjeksi obligasi rekapitalisasi untuk menyehatkan bank. "Harus dilihat kembali apakah kalau bank sudah sehat maka obligasi rekap bisa dilepas ke pasar. Kalau melanggar perjanjian Mandiri dapat masalah," ujarnya. n

Cek Berita dan Artikel yang lain di Google News

/2012/04/27/1188803307.jpg)