Reporter: Dina Mirayanti Hutauruk | Editor: Herlina Kartika Dewi

KONTAN.CO.ID - JAKARTA. PT Bank Multiarta Sentosa (Bank Mas) akan melantai di bursa saham dengan membidik dana segera maksimal Rp 774,7 miliar pada Juni 2021. Penawaran saham perdana (IPO) tersebut merupakan langkah perseroan untuk memenuhi aturan modal inti minumum bank umum.

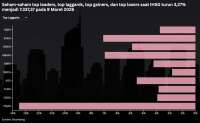

Per Maret 2021, bank milik Wings Group ini masih memiliki modal inti sebesar Rp 1,81 triliun. Sementara Otoritas Jasa Keuangan (OJK) telah menetapkan aturan modal inti minimum bank umum wajib Rp 3 triliun pada akhir 2022 dan pada akhir 2021 sudah harus dipenuhi minimal Rp 2 triliun.

Setelah IPO, Bank Mas akan melakukan pengembangan layanan digital. Berdasarkan prospektus IPO yang diterbitkan Bank Mas, Senin (7/6), sebanyak 15% dari dana IPO itu akan dipakai untuk pengembangan digital banking. Sementara 85% akan digunakan untuk ekspansi kredit.

Pengembangan digital banking tersebut akan dilaksanakan mulai tahun 2021 dan 2020. Untuk rencana pengembangan layanan digital ini, Bank Mas masih dalam tahap menuju pemilihan vendor.

Baca Juga: Segera IPO, Bank Multiarta Sentosa (Bank Mas) bidik dana Rp 774,7 miliar

Digital banking yang yang akan dilakukan Bank Mas mulai dari pengembangan layanan self servise pada kantor cabang, layanan customer on boarding atau layanan yang memudahkan staf bank untuk menghampiri nasabah dalam proses pembukaan rekening, layanan virtual account, QR Code Debit, dan cardless cash withdrawal.

Manajemen Bank Mas melihat bahwa transformasi digital banking sudah jadi keniscayaan bagi perbankan, terutama di tengah kondisi pandemi seperti saat ini yang membatasi mobilitas dan kontak fisik. Apalagi, ditambah dengan menjamurnya fintech saat ini.

"Perseroan senantiasa mempersiapkan diri agar nasaha dapat bertransaksi kapan dan darimanapun. Ke depan, kami akan terus melakukan pengembangan fitur-fitur pada mobile banking," tulisnya dalam prospektus tersebut.

Strategi lain yang akan dilakukan Bank Mas ke depan adalah pengembangan ekosistem dari nasabah Grup Wings. Dengan banyaknya perusahaan anak dan luasnya jaringan Wings Group maka jaringan bank ini dinilai akan semakin besar.

Penerapan laku pandai tahun ini akan meningkatkan kapasitas perseroan dalam menggarap ekosistem Wings Group dengan menggandeng toko-toko, warung pelanggan Wings menjadi agen khusus untuk menjangkau masyarakat lebih luas.

Bank Mas juga sedang mempersiapkan diri berkolaborasi dengan perusahaan fintech atau perusahaan digital lainnya melalui open banking API. Kolaborasi juga akan dilengkapi dengan corporate debit card yang memungkinkan perusahaan mitra membagikan kartu debit kepada karyawan dan pelanggan melalui rekeningnya sebagai settlement account.

Seperti diketaahui, Wings Group masuk ke Bank Mas pada tahun 2013. Melalui Lumbung Artakencana, perusahaan konglomerasi ini mengakuisisi saham Bank Mas secara tidak langsung melalui dua pemegang saham eksisting bank, yaitu Multi Anekadana Sakti dan Danabina Sentana.

Komposisi pemegang saham Bank Mas saat ini terdiri dari PT Danabina Sentana 70%, PT Multi Anekadana Sakti 25%, dan PT Halim Sakti. Bank ini akan melakukan IPO dengan menerbitkan saham sebanyak-banyaknya 186,17 juta lembar dari portopel perseroan dengan nominal Rp 1.000 per saham. Harga IPO ditargetkan sekitar Rp 3.000- Rp 4.000 per saham.

Selanjutnya: Modal Tergencet Ancaman Kredit Macet

Cek Berita dan Artikel yang lain di Google News

/2018/12/27/1207425926.jpg)