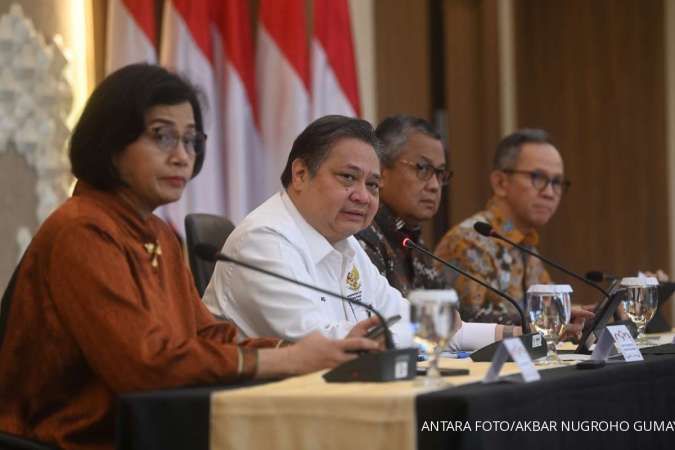

Reporter: Adrianus Octaviano | Editor: Herlina Kartika Dewi

KONTAN.CO.ID - JAKARTA. Di saat industri fintech P2P lending disorot dengan kredit macet dan pengetatan regulasi, perbankan tak ragu menyalurkan kredit dengan skema channeling. Meski, bunga yang didapat berpotensi turun sebagai dampak pembatasan bunga pinjaman fintech.

Sebagai informasi, penyelenggara fintech wajib memenuhi ketentuan batas maksimum manfaat ekonomi atau bunga fintech awal tahun ini. Misalnya, sebesar 0,1% per hari untuk pinjaman produktif dan 0,3% per hari untuk pinjaman konsumtif dari nilai pinjaman yang tercantum dalam perjanjian.

Corporate Secretary PT Bank Rakyat Indonesia Tbk (BBRI) Hendy Bernadi menyadari suku bunga fintech mengalami penurunan secara industri. Namun, ia melihat bunganya masih lebih tinggi dibandingkan based lending rate saat ini.

“Perlu diingat bahwa penyaluran pinjaman melalui fintech memberikan efisiensi biaya bagi perseroan,” ujar Hendy, belum lama ini.

Baca Juga: Pinjol Bisa Salurkan Pinjaman Pendidikan

Ia menjelaskan alasan BRI memilih skema channeling melalui fintech karena tujuannya sebagai alternatif dalam rangka mendekatkan akses pembiayaan kepada UMKM . Harapannya, mampu menjangkau cakupan pemasaran yang lebih luas, dan bukan sebagai strategi utama dalam peningkatan asset.

Oleh karenanya, Hendy menegaskan saat ini BRI tetap melakukan penyaluran kredit melalui skema channeling dengan monitoring portfolio partner dan lebih selektif dalam pemilihan calon debitur baru.

“Saat ini BRI memiliki 4 kerjasama aktif dengan volume penyaluran pada tahun 2023 lalu kurang lebih Rp 1 triliun dengan NPL yang manageable,” tambahnya.

Direktur Keuangan PT Bank Raya Indonesia Tbk (AGRO) Rustarti Suri Pertiwi menambahkan pihaknya terus mengeksplorasi potensi partnership yang ada, namun dengan terus mengimplementasikan prinsip kehati-hatian dan mengutamakan mitigasi risiko.

Anak usaha dari BRI ini telah menyalurkan kredit melalui fintech dengan skema channeling atau melalui perluasan akses pinang connect. Di mana, hingga November 2023, outstanding kredit Pinang Connect telah mencapai lebih dari Rp 240 miliar.

Ia bilang saat ini Bank Raya telah bekerjasama dengan beberapa fintech, dan ke depannya melihat adanya potensi pertumbuhan bisnis, utamanya bisnis UMKM di Indonesia masih sangat baik.

“Kami tetap analisa mendalam dan menyeluruh mengenai model bisnis partner, monitoring serta evaluasi berkala credit scoring yang digunakan,” ujarnya.

Sementara itu, Corporate Secretary PT Bank Mandiri Tbk (BMRI) Teuku Ali Usman bilang skema channeling antara Bank Mandiri dengan perusahaan fintech P2P tentunya menjadi salah satu channel untuk dapat memperluas pasar keuangan digital.

Ia menyebutkan sampai dengan Desember 2023, total penyaluran kredit Bank Mandiri ke fintech lending telah mencapai Rp 3,58 triliun kepada lebih dari 266.000 debitur.

Baca Juga: Bersaing dengan Fintech, Perbankan Mulai Tawarkan Paylater Berbunga Lebih Rendah

Ali bilang dengan penyaluran tersebut, fintech memiliki kemampuan untuk menjangkau masyarakat khususnya pelaku UMKM yang unbankable namun memiliki potensi menjadi bankable.

“Kami melihat porsi kredit yang disalurkan melalui P2P Lending apabila dibandingkan dengan total kredit UKM masih terdapat room of improvement,” ujarnya.

Sedikit berbeda, Direktur Utama PT Allo Bank Indonesia Tbk (BBHI) Indra Utoyo berpandangan dalam meningkatkan fungsi intermediasi lebih melalui pembiayaan langsung ke nasabah (direct lending). Oleh karenanya, strategi channeling sendiri masih belum menjadi fokus utama Allo Bank.

Ia beralasan melalui skema direct lending ini, Bank dapat memberikan bunga yang kompetitif langsung ke nasabah dibandingkan dengan skema channeling melalui fintech.

“Dengan adanya ketentuan pembatasan bunga, maka margin yang diterima oleh Bank juga akan mengalami kontraksi,” ujarnya.

Selain itu, melalui skema Direct Lending, Indra menyebut bank dapat langsung meningkatkan exposure dan brand awarenes Allo Bank sendiri dibandingkan skema channeling dimana brand yang dikomunikasikan adalah brand fintech rekanan.

“Kami sangat percaya bahwa perbankan digital harus mampu membangun kepercayaan di mata nasabah terkait privasi data dan keamanan siber,” tandasnya.

Cek Berita dan Artikel yang lain di Google News

/2021/01/08/444335972.jpg)