Reporter: Benediktus Krisna Yogatama, Sanny Cicilia |

JAKARTA. Mandiri Sekuritas merangsek terus ke posisi puncak bisnis penjaminan emisi di tahun ini. Perusahaan ini ramai menjamin emisi penerbitan saham baru (IPO), rights issue, maupun obligasi.

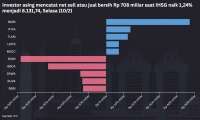

Mengutip data Bloomberg, dengan mengurus lima penerbitan saham baru, Mandiri Sekuritas berada di posisi puncak penjaminan emisi initial public offering (IPO) dan rights issue. Nilai penjaminan mencapai Rp 8,31 triliun dan menguasai pangsa pasar 16%.

Di segmen ini, Mansek mengungguli sekuritas asing Tanah Air, seperti UBS, Maybank, CIMB dan Morgan Stanley. Anak usaha Bank Mandiri ini juga berada di posisi kedua terbesar untuk penjaminan emisi obligasi dengan total nilai Rp 5,56 triliun hingga 1 September lalu. Perusahaan menjamin emisi 29 perusahaan penerbit surat utang.

Di bisnis penjaminan emisi obligasi, Mansek hanya satu tingkat di bawah Indo Premier, yang mengurus penerbitan 29 obligasi bernilai Rp 6 triliun. Sementara di posisi selanjutnya diisi oleh Danareksa Sekuritas, Bahana Securities dan Standard Chartered.

Menggandeng MI

Sinyal menyegarkan kembali datang, ketika Indeks Harga Saham Gabungan (IHSG) kemarin tutup menguat 2,23%. Mandiri Sekuritas berencana menjamin emisi empat IPO pada Oktober - Desember.

Direktur Pelaksana Mandiri Sekuritas, Laksono W. Widodo, mengatakan penundaan bisa saja terjadi karena penerbitan saham perusahaan akan dipengaruhi kondisi pasar modal.

Empat emiten itu bisa berasal dari sektor konsumer, komoditas, keuangan dan transportasi. Adapun nilai penjaminan dari keempat IPO itu berkisar antara Rp 5 triliun Rp 6 triliun. Laksono mengatakan, hingga akhir tahun pihaknya menargetkan untuk menggarap 7 IPO-8 IPO.

Nilai penjaminan emisi obligasi Mansek bisa terus meningkat. Kemarin, perusahaan ini baru menjadi penjamin emisi dari obligasi Jasa Marga senilai Rp 2,1 triliun.

Hingga sisa tahun ini, Mansek juga menargetkan menjamin emisi tiga obligasi lagi dari sektor telekomunikasi, properti dan keuangan. Ditambah dengan Jasa Marga, total penjaminan di sisa tahun ini diperkirakan Rp 6 triliun.

Pada semester I-2013, Mandiri Sekuritas membukukan pendapatan dari perantara perdagangan efek atau brokerage sebesar Rp 110,6 miliar atau meningkat 66,07% year on year. Pendapatan dari penjaminan emisi juga naik menjadi Rp 46 miliar.

Untuk meningkatkan kinerja, kemarin Mandiri Sekuritas bekerjasama dengan enam perusahaan manajer investasi, memasarkan produk reksadana. Mereka adalah Mandiri Investment, Batavia Prosperindo Asset Management, Eastspring Investment Indonesia, AAA Asset Management, Ashmore Asset Management, dan Ciptadana Asset Management.

Dengan kerjasama itu, masing-masing manajer investasi menargetkan memperoleh dana kelolaan sebesar Rp 1 triliun. "Kami berharap, bisa memperluas pemasaran produk dengan Mandiri Sekuritas,” ujar Riki Frindos, Presiden Direktur PT Eastspring Investments Indonesia . n

Cek Berita dan Artikel yang lain di Google News

/2013/07/01/1796783564.jpg)