Reporter: Dian Pitaloka Saraswati, Raymond Reynaldi, Arief Ardiansyah, Tri Sulistiowati | Editor: Imanuel Alexander

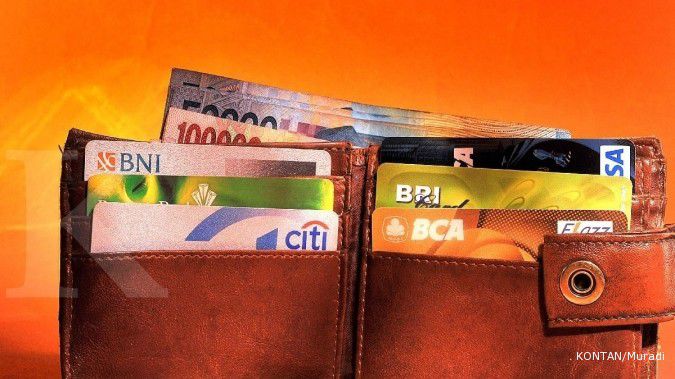

JAKARTA. Deretan kartu kredit terbitan beberapa bank yang tersimpan di dalam dompet merupakan pemandangan lazim saat ini. Maklum, tawaran kartu kredit dari berbagai bank dengan segala kemudahan proses administrasi dan iming-imingnya telah memancing orang untuk “mengoleksi” banyak kartu kredit.

Setelah peraturan Bank Indonesia (BI) terbit, mau tidak mau, para nasabah berpenghasilan di bawah Rp 10 juta harus menyisir koleksi kartu kreditnya menjadi maksimal tinggal dua kartu. Nasabah yang memiliki tunggakan utang dengan kualitas bervariasi tidak punya banyak pilihan. Sebab, bank akan otomatis menutup kartu kredit yang berstatus kurang lancar atau macet.

Tentu, nasib nasabah yang memiliki kualitas kredit lancar lebih baik. Bank, tentu, enggan menyarankan penutupan kartu. Nah, keputusan penutupan kartu diserahkan kepada nasabah.

“Sebelum ada aturan dari BI pun, setiap orang dianjurkan hanya boleh memiliki maksimal dua kartu saja,” kata Eko Endarto, Senior Advisor Finansia Consulting. Alasannya, kartu kredit hanya memiliki tiga fungsi utama. Pertama, alat membayar pengeluaran rutin, seperti tagihan listrik, telepon, air, asuransi dan sebagainya.

Kedua, sebagai penyedia dana darurat. “Dana cadangan dari kartu kredit lebih cepat cair dibandingkan deposito atau emas,” kata Eko. Ketiga, sebagai alat pembayaran belanja rutin, misalnya kebutuhan hidup bulanan. “Kartu pertama bisa untuk fungsi pertama dan kedua, sementara kartu kedua khusus untuk kartu belanja,” imbuhnya.

Jika sudah memahami betul fungsi kartu dan mencocokkan dengan kebutuhan yang ada, nasabah bisa menganalisa kartu kredit yang sudah memenuhi fungsi tersebut. Eko menyarankan, nasabah memilih kartu kredit yang bekerja sama dengan merchant dan sering didatangi untuk belanja besar bulanan. Cara ini membuat keuntungan yang diperoleh nasabah bisa lebih banyak, misalnya mendapatkan diskon atau program promosi lainnya.

Tips selanjutnya adalah soal kenyamanan. Soal ini bisa dinilai dari kemudahan pembayaran tagihan, biaya lain-lain seperti administrasi dan denda serta masalah pelayanan nasabah di card center. “Kalaupun ada bunga maksimal 2,95%, tapi kalau biaya terselubungnya banyak dan besar, sama saja,” imbuh Eko. Karena itu, nasabah harus berhati-hati dan menyingkap semua biaya yang dibebankan kepada para nasabah.

Meski begitu, Eko menyakini banyak nasabah yang masih tergiur dengan iming-iming diskon dari beberapa produk atau merchant yang digandeng bank penerbit kartu kredit. Nah, nasabah perlu memiliki prioritas kebutuhan yang harus dipenuhi.

Mike Rini, perencana keuangan dari MRE Financial & Business Advisory menjelaskan, pemilihan kartu kredit, sebaiknya disesuaikan dengan kebutuhan, bukan keinginan. “Mungkin di balik peraturan ini pemerintah mencoba mengendalikan konsumsi masyarakat lewat kredit konsumtif,” katanya.

Untuk menentukan kartu kredit yang berguna betul bagi nasabah, Mike mengingatkan agar kartu tersebut memiliki aksesibilitas yang luas. Misalnya berlaku secara internasional.

Tips lainnya adalah memilih kartu yang memberikan keuntungan di toko yang sering didatangi nasabah untuk belanja kebutuhan dasar. “Jangan yang paling banyak memiliki kerjasama diskon,” kata Mike. Dengan begitu, secara tidak langsung, masyarakat bisa mengendalikan kebiasaan dan nafsu belanjanya.

Tips terakhir, baik Mike maupun Eko menyarankan agar nasabah memilih kartu kredit yang memberikan plafon tertinggi. Kalau terlalu rendah, tentu keuntungannya tidak signifikan bagi nasabah. Perlu diingat, kartu kredit juga berfungsi jadi penyedia dana cadangan darurat.

Jadi, Anda siap memilah dan memilih kartu kredit Anda?

***Sumber : KONTAN MINGGUAN 12 - XVII, 2012 Laporan Utama

Cek Berita dan Artikel yang lain di Google News

/2011/04/01/1615354556.jpg)