Reporter: Adrianus Octaviano | Editor: Noverius Laoli

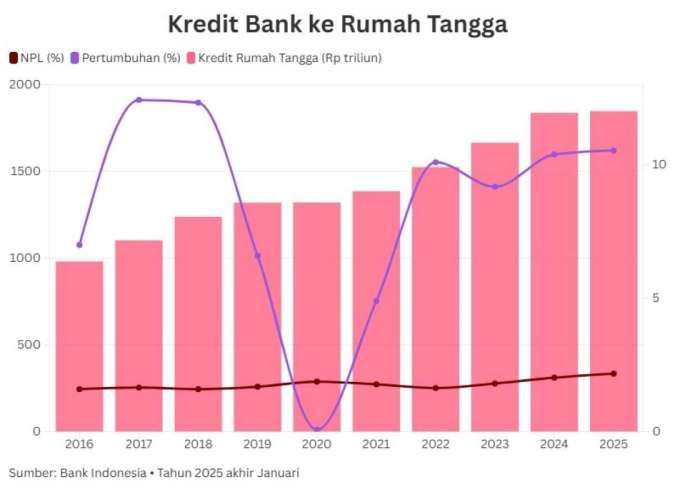

KONTAN.CO.ID - JAKARTA. Risiko penurunan kualitas kredit di perbankan belum usai. Meski secara industri mulai menunjukkan ada penurunan, beberapa bank besar tetap mencatatkan kenaikan rasio Non Performing Loan (NPL) atau kredit macet.

Mengutip data Otoritas Jasa Keuangan (OJK), rasio NPL gross berada di level 2,22% per Juni 2025, terlihat turun dari periode sama tahun sebelumnya di level 2,26%. Sementara itu, untuk rasio NPL net ada kenaikan tipis secara tahunan dari 0,78% jadi 0,84%.

Meski demikian, kenaikan rasio NPL tetap terjadi di beberapa bank dengan aset jumbo. Ambil contoh, PT Bank Rakyat Indonesia Tbk (BRI) yang memiliki NPL secara bank only berada di 3,23% per Juni 2025 atau naik dari posisi Juni 2024 yang berada di level 3,21%.

Baca Juga: Relaksasi Cicilan Kartu Kredit Diperpanjang untuk Jaga Kualitas Kredit

Adapun, pemburukan kualitas kredit di BRI paling banyak berasal dari kredit segmen mikro yang berada di level 3,86%. Padahal, pada periode sama tahun sebelumnya, NPL BRI di segmen mikro masih di level 2,95%.

Kondisi pemburukan kualitas kredit tersebut pada akhirnya membuat bank yang akrab dengan wong cilik ini perlu meningkatkan beban pencadangan. Di mana, beban pencadangan BRI meningkat sekitar 25,8% secara tahunan (YoY) menjadi Rp 23,2 triliun.

Direktur Manajemen Risiko BRI Mucharom mengungkapkan bahwa saat ini BRI memang sedang melakukan pembenahan dari sisi pengelolaan manajemen risiko. Dalam hal ini, ada penyempurnaan model untuk melakukan asesmen terhadap risiko kredit sembari selektif menyalurkan kredit.

Di sisi lain, ia mengungkapkan BRI juga melakukan penguatan pada area early warning signal, khususnya dalam monitoring. Ditambah, memperkuat dari sisi digital collection agar semakin efektif dalam melakukan recovery.

Baca Juga: Ini Pertimbangan BI Memperpanjang Relaksasi Cicilan Kartu Kredit

“Kami menempatkan kualitas kredit itu sebagai prioritas utama dalam penyaluran pembiayaan, termasuk di segmen UMKM yang memang itu menjadi fokus kami,” ujar Mucharom, belum lama ini.

Selain itu, ada juga bank beraset jumbo lainnya yaitu PT Bank Central Asia Tbk (BCA) yang jika ditelisik masih ada risiko pemburukan kualitas kredit. Memang, jika dilihat secara tahunan, NPL BCA per Juni 2025 terlihat tak ada perubahan yaitu 2,2%.

Namun, pemburukan kualitas kredit lebih terlihat jika dibandingkan secara kuartalan. Pasalnya, pada kuartal I-2025, NPL gross BCA ada di level 2% dan meningkat menjadi 2,2% di periode kuartal II-2025.

EVP Corporate Communication & Social Responsibility PT Bank Central Asia Tbk, Hera F. Haryn menegaskan pihaknya selalu menyalurkan kredit ke berbagai segmen dan sektor secara selektif serta pruden, dengan menjunjung tinggi prinsip kehati-hatian dan penerapan manajemen risiko disiplin.

Dalam hal ini, ia menegaskan pihaknya terus meningkatkan aspek Know Your Customer (KYC), untuk memperkuat proses analisa kredit dengan memperhatikan scoring/rating dan melakukan monitoring secara berkala dan mendalam, guna menjaga kualitas portofolio kredit yang disalurkan.

“Kami juga menyediakan solusi proaktif kepada nasabah dalam rangka memitigasi risiko dan menghindari potensi peningkatan NPL, yang hingga saat ini masih terkendali di level rendah,” tambahnya.

Baca Juga: Mitigasi Risiko Kredit Macet, Modal Rakyat Terapkan Jurus Ini

Sementara itu, Kepala Eksekutif Pengawas Perbankan Dian Ediana Rae melihat kinerja intermediasi perbankan relatif stabil dengan profil risiko yang terjaga. Sebab, ia melihat data industri yang mulai mengalami penurunan.

Di sisi lain, ia juga menyebutkan kredit macet yang dimiliki perbankan telah diantisipasi melalui pembentukan rasio pencadangan atau CKPN. Di mana, itu merupakan bentuk mitigasi risiko untuk mengantisipasi kemungkinan perubahan kondisi eksternal yang dapat mempengaruhi kinerja debitur.

“Pembentukan CKPN tersebut masih tergolong wajar dan diperlukan sebagai bagian dari penerapan prinsip prudential untuk menjaga kualitas kredit,” ujar Dian.

Baca Juga: Kredit Macet Paylater Baby Boomers Meningkat, Akulaku Mitigasi Risiko Berbasis Data

Dian pun melihat tren pembentukan CKPN per Juni 2025 sudah menurun secara industri, namun masih berada di level yang memadai. Artinya, ini mencerminkan optimisme perbankan terhadap kondisi debitur ke depan.

“Penyaluran kredit tetap menjalankan tata kelola yang baik, memperhatikan prinsip kehati-hatian, dan menyesuaikan risiko yang memadai,” pungkasnya.

Cek Berita dan Artikel yang lain di Google News

/2023/04/27/71901478.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)