Reporter: Selvi Mayasari | Editor: Tendi Mahadi

KONTAN.CO.ID - JAKARTA. Sejumlah perbankan di tanah air mengaku tidak memiliki eksposur terhadap kolapsnya bank terbesar kedua di Amerika Serikat (AS) Sillicon Valley Bank (SVB).

Kendati bank buku 2 dan 3 rentan dengan modal yang belum terlalu kuat ketimbang bank konvensional besar, mereka mengaku hingga saat ini sudah memiliki likuiditas yang kuat, dan memiliki modal yang dinilai masih cukup untuk ekspansi bisnis ke depan.

DBS Group mengatakan, bahwa pihaknya tidak memiliki eksposur terhadap bangkrutnya bank besar asal Amerika Serikat, Silicon Valley Bank. DBS Group menilai, pihaknya memiliki likuiditas yang kuat dan basis diversifikasi pendanaan yang didukung oleh brand deposit nasabah ritel yang solid.

"Kredit kami menikmati suku bunga yang meningkat, sedangkan portofolio utang sekuritas kami memiliki durasi yang relatif pendek. Cakupan kredit kami untuk segmen startup tidak material," kata Mona Monika, Head of GSMC, Bank DBS Indonesia kepada kontan.co.id, Selasa (14/3).

Baca Juga: BNI (BBNI) Bakal Menebar Dividen Rp 7,32 Triliun

Mona menjelaskan, bahwa DBS Group memiliki kapital yang tinggi dengan common equity tier-1 ratio sebesar 14,6%, di atas batas minimum yang ditentukan.

Bank Jago juga menyatakan, bahwa permodalan perseroan sangat kuat untuk ekspansi bisnis ke depan serta konsisten bertumbuh secara sehat dan berkelanjutan, baik dari sisi pinjaman, dana pihak ketiga (DPK), maupun jumlah nasabah.

"Bank Jago belum berencana melakukan rights issue atau private placement karena rasio kecukupan modal atau capital adequacy ratio (CAR) cukup tinggi, yaitu 83% dan modal inti mencapai Rp 8,26 triliun," jelas Direktur Kepatuhan & Corporate Secretary Bank Jago Tjit Siat Fun.

Bank Raya juga terus berkomitmen untuk menjaga likuiditas dengan strategi bisnis yang efisien dan berkelanjutan. Akhmad Fazri Direktur Keuangan Bank Raya menjelaskan, untuk semakin memperkuat langkah Bank Raya menjadi digital attacker BRI Group, Bank Raya telah melakukan penambahan modal sebesar Rp 996 miliar, dimana BRI telah berkomitmen untuk melaksanakan seluruh haknya dalam PMHMETD X.

"Tambahan modal ini akan semakin memperkuat langkah kami dalam pengembangan bisnis di antaranya penguatan permodalan yang selanjutnya dapat digunakan sebagai ekspansi modal kerja dalam menyalurkan pinjaman maupun memperkuat pendanaan kepada segmen market yang baru, terutama segmen gig economy," ungkap Fazri.

Bank Raya saat ini telah memenuhi modal inti minimum di atas ketentuan Peraturan OJK No. 12/POJK.03/2020 tentang Konsolidasi Bank Umum (POJK No.12/2020).

Mengenai kolapsnya Silicon Valley Bank, Direktur Utama Bank BJB Yuddy Renaldi menyatakan, bahwa kejadian tersebut tidak akan berdampak langsung terhadap industri perbankan Indonesia yang dinilai sudah cukup kuat dan stabil.

"Meski secara BUKU 2 dan BUKU 3 memiliki modal yang relatif lebih kecil dari BUKU 4, namun demikian tidak memiliki eksposur terhadap SVB maupun karakteristik portofolio seperti SVB," katanya.

Mengenai modal perseroan, saat ini modal yang dimiliki Bank BJB dinilai masih cukup dengan CAR 19,2% untuk menopang ekspansi usaha yang dilakukan sehingga kata Yuddy, belum perlu untuk melakukan aksi korporasi terkait penambahan modal dalam waktu dekat.

Sementara itu, Bank BTPN menyebut, penutupan Silicon Valley Bank di Amerika Serikat tidak berdampak langsung terhadap kinerja keuangan perseroan yang sampai dengan akhir tahun 2022 mencatatkan performa yang baik.

Baca Juga: Bank Mandiri Gandeng Greenation Jalankan Program Waste to Energy

Aset Bank BTPN tumbuh 9% menjadi Rp 209,17 triliun per akhir 2022, dengan kualitas aset terjaga, yaitu rasio gross non-performing loan (NPL) di angka 1,43% pada akhir 2022. Angka tersebut lebih rendah daripada periode yang sama tahun 2021 di angka 1,68% dan lebih rendah dibanding rata-rata industri perbankan yang tercatat sebesar 2,44% pada akhir 2022.

Bank BTPN juga menjaga rasio likuiditas dan pendanaan berada di tingkat yang sehat, dengan liquidity coverage ratio (LCR) mencapai 229,3% dan net stable funding ratio (NSFR) 133,7% pada posisi 31 Desember 2022. Perseroan mencatat rasio kecukupan modal (CAR) 27,3% per akhir 2022, di atas ketentuan minimum regulator.

"Selain kinerja kami yang kuat, Bank BTPN tidak memiliki hubungan bisnis, facility line, maupun investasi di produk sekuritisasi Silicon Valley Bank," jelas Andrie Darusman, Communications & Daya Head Bank BTPN.

Lebih lanjut Andrie menuturkan, bahwa Bank BTPN memiliki fundamental yang kuat, dengan rasio likuiditas dan pendanaan terjaga di level yang sehat, rasio kredit buruk yang berada di bawah rata-rata industri, aset yang terus tumbuh, serta rasio kecukupan modal yang berada di atas tingkat minimum ketentuan regulator.

Bank BTPN mencatatkan rasio kecukupan modal (CAR) 27,3% per akhir 2022, di atas ketentuan minimum regulator.

Direktur Utama Bank Ina Perdana Daniel Budirahayu juga menilai dampak dari bangkrutnya SVB tidak terlalu besar pengaruhnya, karena model bisnisnya berbeda, dan likuiditas bank dinilai dalam kondisi yang baik.

"Kami baru menambah Modal inti menjelang akhir tahun kemari oleh karena itu permodalan kami masih relative aman. Tahun ini belum ada wacana untuk melakukan corporate actions seperti rights issue maupun private placement," ujarnya.

Adapun, Pengamat Pasar Modal Universitas Indonesia (UI) Budi Frensidy menilai dengan kolapsnya sejumlah bank besar di Amerika Serikat (AS) akan berdampak kepada semakin negatifnya pasar terhadap valuasi saham bank digital yang memang sudah terpuruk sejak beberapa bulan terakhir.

"Walau begitu saya pikir kesehatan bank digital semakin baik dengan dilakukannya efisiensi walaupun masih perlu waktu untuk memberikan laba bersih dan cash flow yang diharapkan," ujarnya.

Ia menyebut, antisipasi penguatan modal yang harus dilakukan bank-bank digital, yakni mengundang investor strategis, rights issue, dan rasionalisasi biaya yang ada.

Adapun Senior Vice President Lembaga Pengembangan Perbankan Indonesia (LPPI), Trioksa Siahaan melihat, dampaknya adalah terkait kepercayaan kepada bank khususnya bank digital.

Baca Juga: Fasilitasi Modal bagi Pelaku UMKM Perempuan, DANA Gaet Ant Group Hadirkan SisBerdaya

"Untuk kesehatan bank digital, sejauh ini cukup terbantu karena regulasi untuk perbankan sudah tergolong ketat hanya tetap perlu waspada bila melihat kasus yang terjadi pada SVB di Amerka," tuturnya.

Menurutnya, antisipasi yang harus dilakukan bank digital di tanah air adalah perlu diperkuat permodalan perbankan seperti yang sudah dilakukan sesuai dengan regulasi, serta pengawas perlu lebih mengawasi bisnis bank-bank digital agar tidak terjadi seperti kasus di Amerika.

Kepala Eksekutif Pengawas Perbankan OJK Dian Ediana Rae juga menilai, penutupan Silicon Valley Bank (SVB) oleh Federal Deposit Insurance Corporation (FDIC) Amerika Serikat tidak akan berdampak langsung terhadap industri perbankan Indonesia yang disebut memiliki kondisi yang kuat dan stabil.

Apalagi, industri perbankan Indonesia yang tidak memiliki hubungan bisnis, facility line maupun investasi pada produk sekuritisasi SVB. Selain itu, berbeda dengan SVB dan perbankan di AS umumnya, bank-bank di Indonesia tidak memberikan kredit dan investasi kepada perusahaan technology startup maupun kripto.

"Oleh karena itu, OJK mengharapkan agar masyarakat dan Industri tidak terpengaruh terhadap berbagai spekulasi yang berkembang di kalangan masyarakat," kata Dian dalam keterangan resminya, Senin (13/3).

Di samping itu, OJK juga terus melakukan berbagai langkah kebijakan kolaboratif dan sinergi dengan Bank Indonesia (BI), Kementerian Keuangan (Kemenkeu), Lembaga Penjamin Simpanan (LPS), baik secara langsung maupun melalui Komite Stabilitas Sistem Keuangan (KSSK) dalam mengantisipasi potensi dampak dan tekanan global.

OJK memastikan akan terus meningkatkan pemantauan terhadap berbagai perkembangan yang terjadi secara global dan implikasinya terhadap perbankan Indonesia. Memastikan penerapan manajemen risiko dan tata kelola Bank yang baik dalam setiap aktivitas pengelolaan portofolio aset produktif dan pendanaan. Serta memitigasi risiko konsentrasi yang berdampak terhadap kinerja keuangan Bank.

Baca Juga: Targetkan Transaksi Kartu Kredit Naik 30%, Bank CIMB Niaga Gaet Jaringan Hotel Accor

Selain itu, OJK juga meminta perbankan untuk senantiasa melakukan langkah-langkah strategis antara lain meningkatkan fungsi maupun peran Asset & Liability Committee dalam melakukan pengelolaan aset dan kewajiban, mengevaluasi kecukupan pencadangan risiko, melakukan stress test yang komprehensif serta mengkaji dan mengkinikan recovery dan resolution plan secara berkala.

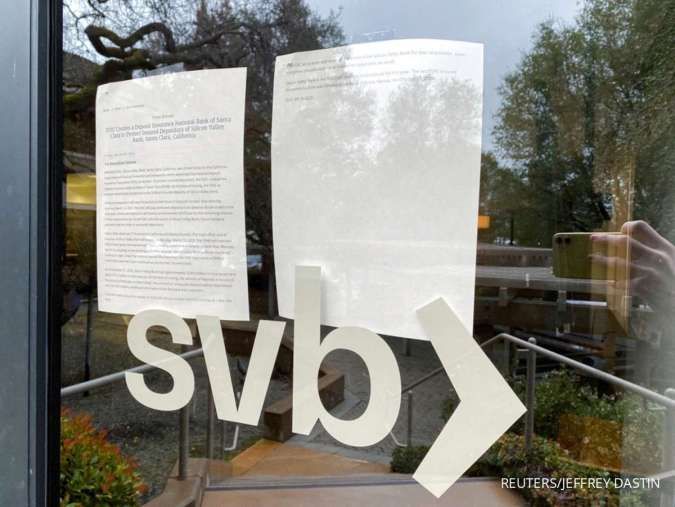

Untuk diketahui, Silicon Valley Bank (SVB) kolaps akibat penarikan dana besar-besaran dalam 48 jam. Awalnya, SVB menjual obligasi senilai US$ 21 miliar di bawah harga tersebut. Kerugian penjualan mencapai US$ 1,8 miliar.

SVB juga berniat mencari pendanaan dari perusahaan venture capital General Atlantic dan menjual obligasi konversi ke publik. Secara total, SVB berniat mencari pendanaan sekitar US$ 42 miliar.

Pasar pun terkejut dengan rencana pendanaan SVB. Kabar ini memicu klien SVB terutama venture capitalist mengarahkan klien portofolio untuk ramai-ramai menarik dana dari SVB.

Cek Berita dan Artikel yang lain di Google News

/2023/03/11/1732538110.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)