Reporter: Selvi Mayasari | Editor: Yudho Winarto

KONTAN.CO.ID – JAKARTA. Penyaluran kredit bank digital terus menunjukkan tren pertumbuhan hingga Oktober 2025.

Selain menggencarkan skema channeling, bank-bank digital juga agresif menyalurkan pembiayaan secara langsung (direct loan) untuk memperkuat kendali risiko dan meningkatkan kualitas portofolio.

PT Bank Jago Tbk (ARTO) masih menjadi bank digital dengan penyaluran kredit terbesar, menembus Rp 23,78 triliun, naik dari Rp 17,44 triliun pada periode yang sama tahun lalu.

Baca Juga: Perbankan Kebut Transaksi Digital, Optimistis Tren Tetap Positif di Tahun Depan

Menyusul, PT Bank Hibank Indonesia telah menyalurkan kredit sebesar Rp 11,80 triliun, meningkat dari Rp 9,94 triliun pada Oktober 2024.

Adapun PT Super Bank Indonesia membukukan kredit Rp 9,08 triliun, melonjak dari Rp 5,34 triliun pada tahun sebelumnya.

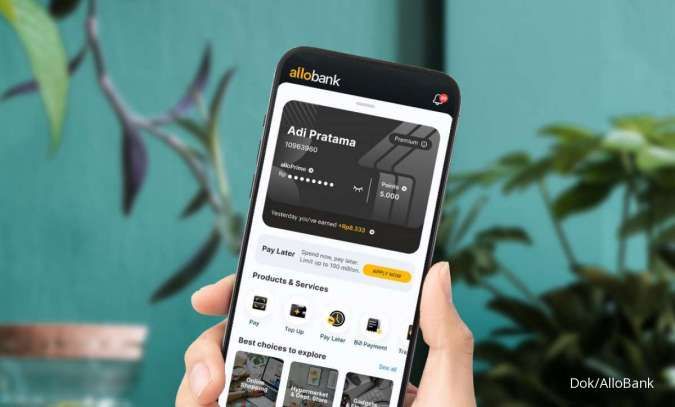

PT Allo Bank Indonesia Tbk (BBHI) juga mencatatkan penyaluran kredit mencapai Rp 8,35 triliun, naik dari Rp 7,93 triliun pada Oktober 2024.

Allo Bank Andalkan Strategi Direct Lending

Corporate Secretary Allo Bank, Leo Stacey, menyampaikan bahwa strategi utama perseroan dalam mendorong pertumbuhan kredit tetap bertumpu pada skema pembiayaan langsung ke nasabah (direct lending B2C).

Pendekatan ini dinilai memberi kontrol penuh kepada bank sekaligus memperkuat manajemen risiko dan membangun kesadaran merek.

Baca Juga: Bank Raya (AGRO) Pacu Pertumbuhan Lewat Ekspansi Digital dan Penguatan Dana Murah

“Dengan skema direct lending, seluruh proses dikendalikan langsung oleh bank, sehingga kami dapat memastikan proses akuisisi, pemasaran, dan manajemen risiko berjalan sesuai standar internal,” ujar Leo kepada Kontan.co.id, Selasa (9/12/2025).

Ia menambahkan, direct lending lebih efektif dalam meningkatkan eksposur Allo Bank karena pada skema channeling, brand fintech mitra lebih dominan. Selain itu, direct lending memungkinkan bank menawarkan bunga lebih kompetitif kepada nasabah.

Leo menegaskan, kepercayaan publik sangat krusial bagi bank digital, terutama terkait keamanan data dan siber.

Seluruh proses penyaluran kredit dilakukan melalui aplikasi Allo Bank yang telah menerapkan standar keamanan sesuai regulasi Bank Indonesia dan OJK.

“Allo Bank terus memperkuat perlindungan transaksi dan data nasabah,” tegasnya.

Perseroan juga memperluas kemitraan strategis dengan berbagai ekosistem di luar CT Corpora untuk memperluas jangkauan layanan dan memenuhi kebutuhan pembiayaan beragam segmen.

Baca Juga: Dana Syariah Indonesia (DSI) Mulai Cicil Pembayaran kepada Lender

Superbank Tumbuh 70% YoY

Public Relations Lead Superbank Andre Sebastian mengungkapkan bahwa penyaluran kredit perseroan mencapai Rp 9,08 triliun, tumbuh 70% YoY.

Pertumbuhan ini ditopang kolaborasi dengan berbagai mitra strategis dan produk pinjaman fleksibel yang sesuai dengan kebutuhan nasabah.

“Kualitas pertumbuhan kredit turut mendorong total aset naik 72% YoY menjadi Rp 17,6 triliun per Oktober 2025,” ujarnya.

Baca Juga: Asippindo Proyeksi Industri Penjaminan Tumbuh 8% pada 2026

Amar Bank Fokus pada Sektor Produktif

PT Bank Amar Indonesia menyalurkan kredit Rp 3,42 triliun, naik dari Rp 2,94 triliun pada Oktober 2024.

SVP of Finance Amar Bank David Wirawan mengatakan, ekspansi kredit difokuskan pada sektor produktif, terutama UMKM, serta pembiayaan individu mikro dan korporasi.

“Kami optimistis dapat mempertahankan pertumbuhan kredit dua digit hingga akhir 2025 dan 2026 dengan tetap menerapkan prinsip kehati-hatian,” kata David.

Baca Juga: Aset Industri Asuransi Jiwa Tumbuh 3,2% Hingga Kuartal III-2025

Bank Raya Dukung Ekspansi dengan Fondasi Digital

Direktur Keuangan Bank Raya, Rustarti Suri Pertiwi, menyebut perseroan optimistis prospek bisnis ke depan semakin kuat, ditopang oleh ekspansi digital dan penguatan fondasi operasional.

Per Oktober 2025, Bank Raya mencatat penyaluran kredit Rp 7,33 triliun, naik dari Rp 6,42 triliun pada Oktober 2024.

Menurut Rustarti, pertumbuhan ini dijaga melalui inovasi produk unggulan, perbaikan kualitas aset, serta efisiensi proses bisnis.

Namun, perseroan tetap mewaspadai risiko eksternal seperti volatilitas ekonomi global dan ketegangan geopolitik.

Untuk memperkuat momentum, Bank Raya memanfaatkan sinergi ekosistem BRI Group dan merangkul berbagai komunitas untuk memperluas pasar.

“Dengan fondasi digital yang kuat dan dukungan ekosistem BRI, Bank Raya yakin dapat menjaga kinerja positif secara berkelanjutan,” ujarnya.

Selanjutnya: Pengendali Tambah Saham Bahtera Bumi (PGJO), Ini Saran dari Analis

Menarik Dibaca: Ada Lazada 12.12 Promo Habis-Habisan, Berlangsung Mulai 11 hingga 14 Desember

Cek Berita dan Artikel yang lain di Google News

/2024/03/25/202966132.jpg)

![[Intensive Workshop] Excel for Business Reporting](https://fs-media.kontan.co.id/kstore/upload/brand_images/brand_images_28012616011400.jpg)